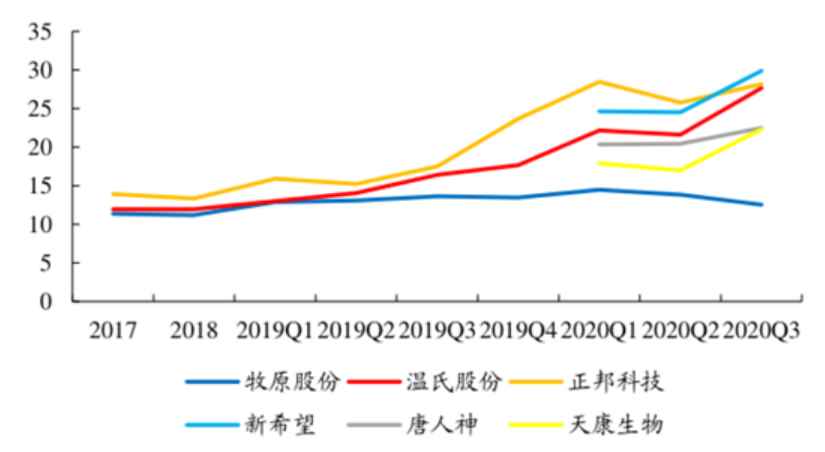

4000亿猪茅回应六大质疑 15万股东可以安心了?

时间:2021-03-17 点击: 次 来源:不详 作者:佚名 - 小 + 大

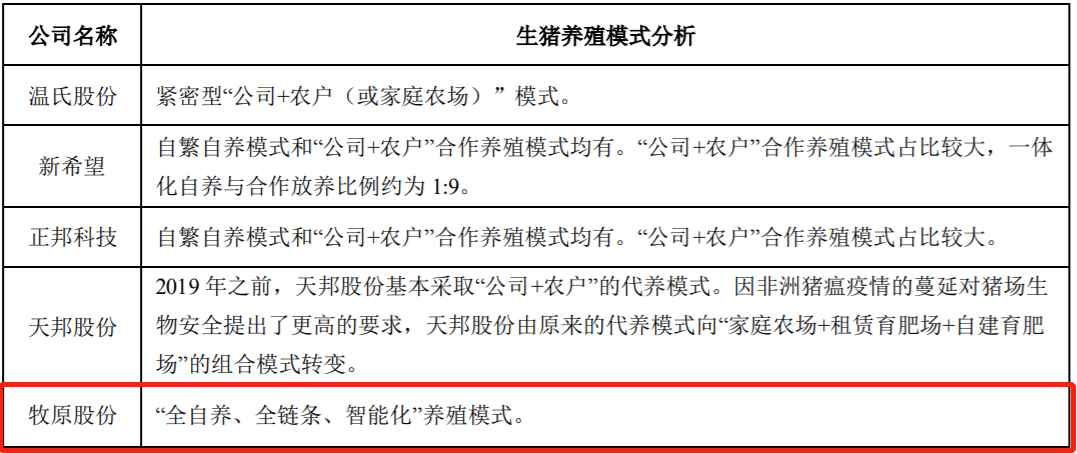

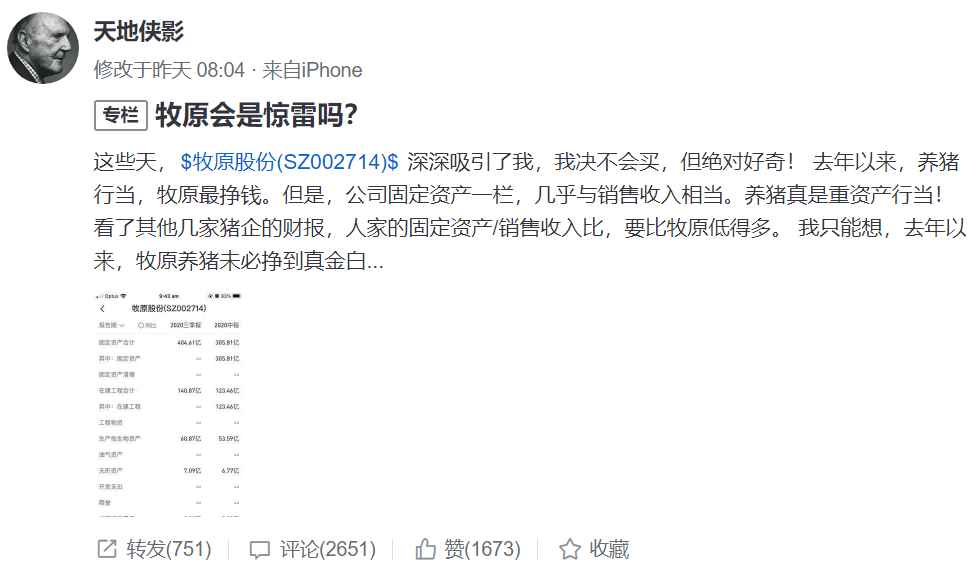

| 投资研报 【新能源汽车每日动见】暴增400%!这只股业绩预告透露行业重要信号 【硬核研报】库存又超预期下降?机构高喊“顺周期王者”产能利用率已破100%,量价齐升的弹性标的还有62%涨幅空间 【碳中和动态分析】2035年远景目标纲要要求大力提升清洁能源发电规模;晶盛机电获中环股份20.8亿订单 【硬核研报】新增产能被限制,价格天花板因素解除,“化工之母”跳出库存周期,迎来持续2年以上景气周期(名单) 原标题 正面刚!4000亿“猪茅”回应六大质疑,15万股东可以安心了?高毛利率、巨额关联交易…都有交代  刚刚,牧原股份正面回应所有质疑。 3月16日晚间,牧原股份回复了《深交所关于对牧原股份的问询函》,其在回复中非常有针对性地回应了市场关心的焦点问题:高毛利率、大量工程关联交易、少数股东ROE远低于母公司股东ROE等。  而在此前,雪球大V“天地侠影”曾发文公开质疑牧原股份,引发市场激烈讨论,质疑的问题主要围绕固定资产/销售收入比远高于其他猪企;少数股东ROE远低于母公司股东ROE;实际利润被控股股东旗下的建筑公司获取等。 本周的前2个交易日,牧原股份股价均绿盘报收,累计跌幅为5.76%,总市值也已跌破4000亿大关降至3815亿元。 牧原股份回应质疑,15万股东吃下“定心丸”? 经过市场激烈讨论后,3月15日,牧原股份受到深交所问询,3月16日晚间,牧原股份正面回应了市场关注的所有质疑问题,让15万股东吃下“定心丸”。 回应质疑一、固定资产占销售收入比重远高于同业。 针对“固定资产占销售收入的比重远高于同行业”的问题,牧原股份回复表示,公司的生猪养殖主要采用“全自养、全链条、智能化”模式,而同行业上市公司多采用代养模式,相对具有“轻资产”的特点,而全自养模式需公司自主投资建设生猪养殖场。故与同行业上市公司相比,公司固定资产占营业收入的比例较高、固定资产周转率较低。  回应质疑二、生猪养殖毛利率明显高于其他上市猪企。 对于生猪养殖毛利率明显高于其他上市猪企,牧原回应称,主要原因系与种猪与仔猪来源、生猪产品结构和生猪养殖方式等存在差异,在生猪产品中,种猪、仔猪的毛利率明显高于商品猪的毛利率,而公司的种猪、仔猪销售量比例较大。 回应质疑三、与关联企业牧原建筑存在大量关联交易。 另外,关于质疑的焦点问题“与关联企业牧原建筑存在大量关联交易”,牧原股份给出了详细的回应,公司与牧原建筑之间发生的关联采购占当期采购总额的比例较低,均低于20%,且经过对比,牧原建筑承建的猪舍单方造价与非关联方建筑公司承建的猪舍单方造价差异率较小,牧原建筑承建猪舍的关联交易价格是公允性的。  回应质疑四、少数股东ROE远低于母公司股东ROE。 同时,在回复函中,牧原股份回应了少数股东ROE远低于母公司股东ROE的质疑,其表示,主要原因系公司与华能贵诚信托、中央企业贫困地区产业投资基金等战略投资者合资成立的子公司均是在2019年末开始成立的,项目投资规模较大,但该部分子公司生猪养殖场的建设与产能形成需要一定的时间,故导致少数股东权益较大但少数股东损益较低,加权平均少数股东净资产收益率低于加权平均母公司股东净资产收益率。 回应质疑五、大存大贷。 最后,牧原股份对“大存大贷”的质疑也给出了回应,货币资金余额较高的主要原因是,业绩大幅增长导致经营性现金流量净额较大;为了扩大生产与建设规模、满足四季度集中采购和工程款支付的需求,公司通过增加银行借款的规模适当增加了现金储备量。 回应质疑六、短期借款和长期借款大幅增长。 关于短期借款和长期借款大幅增长的原因,牧原在公告中表示,公司生猪养殖采用“全自养、全链条、智能化”养殖模式,生猪养殖场区的扩建需投入大量的资金;另外,四季度是公司原料集中采购季节和工程款集中支付时段。 关于“猪茅”,一场刷屏的激烈辩论 牧原股份被深交所问询的“导火索”是,上周末的雪球大V“天地侠影”的一篇质疑文章。 3月13日(上周六),“天地侠影”发表了《牧原会是惊雷吗?》一文,对“猪茅”牧原股份提出多项质疑,其中包括:固定资产/销售收入比 ,远高于其他猪企;公司少数股东ROE远低于母公司股东ROE;实际利润被控股股东旗下的建筑公司获取等。  文章发布后,“天地侠影”继续就牧原股份密集发表了诸多观点,质疑的点主要在于: 1、牧原股份的固定资产太高,几乎与销售收入相当,固定资产/销售收入远高于同行业其他上市公司; 2、牧原股份与控股股东旗下建筑公司存在大量的关联交易(过去两年约190亿元),质疑关联企业牧原建筑从上市公司赚了大钱; 3、少数股东ROE远低于母公司股东ROE,少数股东的ROE仅为13.98%,而归属母公司股东的ROE却高达47.88%,相当于这些少数股东在同上市公司做不挣钱的合伙生意。 这篇文章发布后,在资本圈引发激烈辩论,评论数量超2600条,参与讨论的更是不乏职业投资人、券商分析师等。 其实,经过周末的激烈讨论,该大V的质疑的主要问题都已经讨论清楚了。 首先,关于牧原股份的固定资产/销售收入占比过高的问题,有投资者在评论中表示,这是由牧原的重资产养猪模式决定的,从饲料厂到繁殖猪仔再到养猪场,牧原全部亲自下场,布局全产业链,而温氏股份等其他猪企,主要是外包养殖模式。 其次,关于少数股东ROE过低的问题,也有投资者明确给出了合理的解释:这是合并规则造成的,2020年三季报时,牧原母公司的资产负债率为74%,长期股权投资是所有者权益的2倍。 这两点解释与3月16日晚间牧原股份的公告相差无几,而关于巨额的关联交易,牧原也在公告中解释的非常清楚。 跌破4000亿的“猪茅”,未来看点在哪儿? 本周的前2个交易日,牧原股份的股价连续下跌,累计跌幅5.76%,总市值也已跌破4000亿大关,降至3815亿元。  从近2日的整体盘面来看,牧原股份的下跌或许与周末的质疑关系不大。首先看3月15日,A股各行业龙头均遭遇重挫,其中隆基股份跌停,宁德时代、山西汾酒、中兴通讯、泰格医药跌超8%,金山办公、英科医疗跌超10%,而当天牧原股份的跌幅为3.58%,是跑赢其他龙头股的。 再看3月16日,尽管全天下跌了2.26%,但成交量较前一日明显缩减,意味着当天的缩量下跌大概率是近期趋势的惯性下跌。 有业内分析人士表示,近2日牧原下跌的核心原因并非周末大V的质疑,而是受抱团股集体下跌的影响,未来牧原股份的股价走势主要受生猪供应、猪肉价格,以及牧原在行业的集中度、成本控制等因素的影响。 首先,看行业层面,其实自2020年7月以来,国内的猪价便进入了下降通道。尽管春节前猪价出现短暂回升,但近期又开始下跌。2月,22省市生猪均价环比-15.2%,主要是因为春节后猪肉消费转淡,且屠宰企业压价。 根据农业农村部对全国500个集贸市场监测,3月份第一周,全国猪肉价格每公斤47.46元,连续6周下降,同比下降19.8%。机构预计,2021年一季度全国生猪出栏同比大概会增长40%左右,猪肉价格水平还会下降。  站在当前时点,随着生猪供给增加,猪价下跌,本轮猪周期红利已渐行渐远。 在猪肉价格下降的趋势中,成本是猪周期下半场的核心,几乎已经成为了所有企业的共识。谁的成本高,谁就会被淘汰出局,这将是未来2-3年的市场常态,生猪养殖行业的集中度也将进一步上升。 其中,牧原股份一直坚持自繁自养模式,生产饲料、种猪扩繁、仔猪养肥全过程都是自己做,因此,牧原股份在整个养猪行业中成本是最低的。  上市猪企的平均成本变化(来源:开源证券) 另外,相较于温氏股份的“公司+农户”的轻资产运营模式,牧原、新希望等猪企的自繁自养模式,更易扩大规模且出栏量的扩张速度较快,养殖效率是更高的。 因此,未来以牧原为主的龙头猪企或将通过“以量换价”形式,提升行业集中度。2020Q1-Q3牧原股份、新希望、正邦科技、温氏股份纷纷加速推进扩张,资本开支大幅增长,分别同比增长441%、374%、250%、203%。 而截至2020年年末,中国生猪养殖行业中最大10家企业占比仅12.3%,市场格局仍非常分散。 未来,牧原股份能否穿越生猪周期,关键就看成本与规模的扩张。 扫二维码,3分钟极速开户>>   海量资讯、精准解读,尽在新浪财经APP 海量资讯、精准解读,尽在新浪财经APP 责任编辑:王涵 |